Przełom roku to z jednej strony czas podsumowań, z drugiej zaś okres wytężonej pracy i tworzenia planów na przyszłość. Jeszcze niedawno wydawało się, że powoli wracamy do normalności po pełnym wyzwań, ograniczeń i zmian okresie pandemii. Nic z tego – najpierw w lutym zeszłego roku świat stanął w obliczu wojny, a następnie, także w jej konsekwencji, zmieniły się zupełnie realia ekonomiczne.

Przełom roku to z jednej strony czas podsumowań, z drugiej zaś okres wytężonej pracy i tworzenia planów na przyszłość. Jeszcze niedawno wydawało się, że powoli wracamy do normalności po pełnym wyzwań, ograniczeń i zmian okresie pandemii. Nic z tego – najpierw w lutym zeszłego roku świat stanął w obliczu wojny, a następnie, także w jej konsekwencji, zmieniły się zupełnie realia ekonomiczne.

Skokowo i dynamicznie rosła inflacja, koszty surowców i paliw, co w efekcie przełożyło się na drastyczny wzrost cen i kosztów utrzymania czy prowadzenia działalności. Trudna sytuacja spowodowała zmiany w zwyczajach i wyborach nabywców i konsumentów.

O tym jak okoliczności ekonomiczno-gospodarcze wpłynęły na nabywców najlepiej świadczą twarde liczby. Barometr Nastrojów Konsumenckich GfK (syntetyczny wskaźnik opisujący nastroje konsumentów w krajach europejskich w kontekście sytuacji ekonomicznej i perspektyw ekonomicznych w ciągu następnych 12 miesięcy) spadł w drugiej połowie 2022 roku do poziomu niższego niż w okresie kryzysu finansowego 2008-2009.

Z przeprowadzonej przez nas na przełomie października i listopada 2022 drugiej fali badania Behaviour Change (pierwsza odbyła się na przełomie marca i kwietnia) wynika ponadto, że zmiany dotyczą wszystkich analizowanych krajów (badanie odbyło się w 15 krajach). Inflacja i ceny są dla nas Polaków czynnikami najbardziej wpływającymi na zmiany w decyzjach zakupowych. Szczególną uwagę zwracamy na własne potrzeby i zdrowie, szukając produktów zawierających zdrowe i naturalne składniki. Ważny jest dla nas także kraj pochodzenia produktu. Naturalne staje się oszczędzanie energii czy wody – w Polsce kwestia wody jest nawet ważniejsza niż wynosi średnia europejska. W odniesieniu do zakupów Polacy deklarują ograniczenie swoich wydatków przede wszystkim na konsumpcję poza domem oraz na rozrywkę.

Warto tutaj zauważyć, że mięso i ryby są na czwartym miejscu wśród kategorii wymienianych jako te, w których najszybciej zmienimy nasze zwyczaje zakupowe w przypadku wzrostu cen (po słodyczach, napojach alkoholowych i kosmetykach). Przeważające strategie zakupowe to sprawdzanie cen, szukanie promocji, poszukiwanie tańszych ofert i sklepów, czyli elementy tzw. smart shoppingu.

W tym miejscu przyjrzyjmy się zatem rzeczywistym danym zakupowym i sprawdźmy na ile potwierdzają one deklaracje konsumentów.

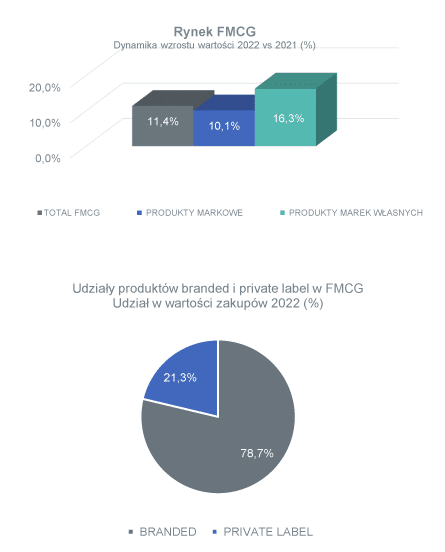

Cały rynek FMCG monitorowany w Panelu Gospodarstw Domowych GfK Polonia w 2022 roku był wart prawie 202 mld PLN. W stosunku do roku 2021 oznacza to wzrost o ponad 11%. Dynamika wzrostu była zdecydowanie wyższa dla produktów marek własnych niż dla produktów markowych (ponad 16% vs ok. 10%). Produkty private label stanowiły nieco ponad 21% rynku w ujęciu wartościowym (wzrost o ok. 1pp w stosunku do poprzedniego roku). Najważniejszym kanałem zakupowym pozostały sklepy wielkopowierzchniowe stanowiące ponad 2/3 rynku w ujęciu wartościowym (wzrost o ponad 1 pp w porównaniu z rokiem poprzednim, głównie za sprawą sklepów dyskontowych).

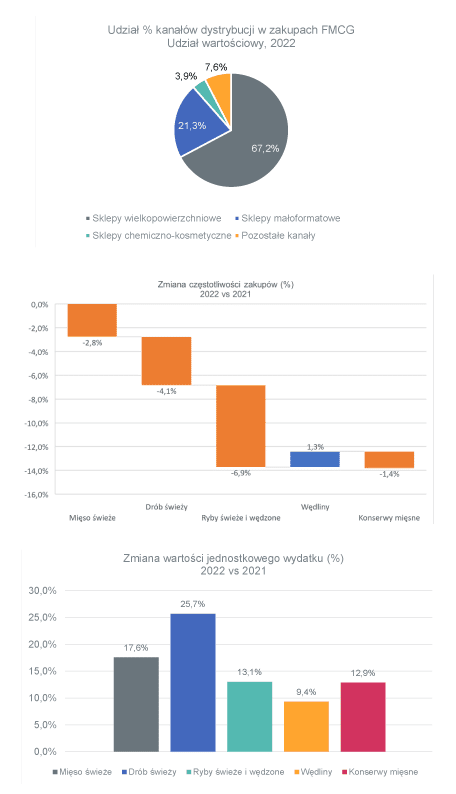

Nabywcy deklarują też ograniczenie liczby wizyt w sklepach i zmniejszenie liczby odwiedzanych placówek handlowych. O ile dla całego FMCG raczej tego nie zauważamy – liczba wizyt jest nawet minimalnie większa niż rok wcześniej (średnio prawie 327 wizyt w roku 2022 vs nieco ponad 323 wizyty rok wcześniej – wzrost o ok. 1%) – o tyle wyraźnie widać kategorie, w których ten trend jest wyraźny. Należą do nich niestety także kategorie mięsno-wędliniarskie i rybne. Dla każdej z analizowanych kategorii jednorazowy wydatek wzrósł, co wynika ze wzrostu cen.

Przyjrzyjmy się dokładniej rynkowi mięsa i wędlin oraz roślinnych zamienników mięsa i zakupom tych kategorii jakie były dokonywane przez polskie gospodarstwa domowe.

Biorąc pod uwagę mięso świeże (w tym mięso drobiowe) widzimy, że rynek rozumiany jako zakupy gospodarstw domowych na własne potrzeby (przynoszone do domu) jest wart bez mała 13,5 mld PLN, a wolumen zakupów tych kategorii to prawie 980 tys. ton.

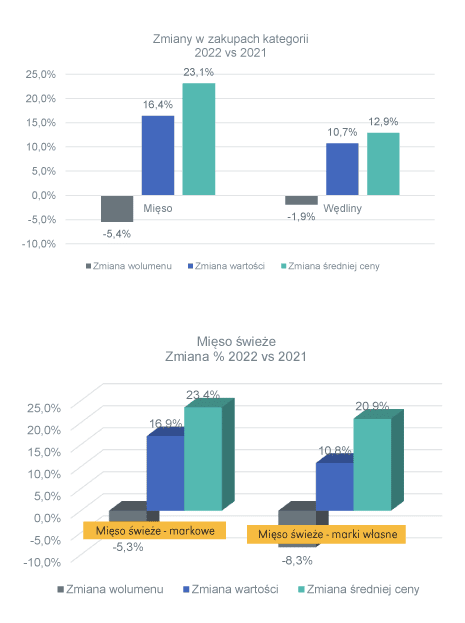

W ostatnim roku zaobserwowaliśmy spadek wolumenu zakupów o ok. 5% przy równoczesnym wzroście wartości o ponad 16%. Wskazuje to jednoznacznie na wzrost cen – w naszych danych widzimy dla mięsa wzrost średniej ceny o ponad 23% w ujęciu rocznym.

Polskie gospodarstwa domowe na zakup wędlin wydały w roku 2022 ponad 16,7 mld PLN i kupiły prawie 690 tys. ton. W zakupach tej kategorii obserwujemy podobną sytuację jak w mięsie świeżym – wolumen zakupów zmalał o ok. 2% w porównaniu z poprzednim rokiem, natomiast wartość zakupów wzrosła o bez mała 11%. Średnia cena w kategorii wzrosła o prawie 13% w porównaniu z rokiem 2021.

W kontekście sytuacji makroekonomicznej i zmian zachodzących w decyzjach zakupowych nabywców warto przyjrzeć się w obu kategoriach produktom markowym i produktom marek własnych oraz produktom pakowanym i kupowanym na wagę. Z punktu widzenia marek zaobserwowaliśmy w mięsie świeżym, że wolumen zakupów produktów marek własnych spadł mocniej niż w przypadku produktów markowych. Równocześnie średnia cena, a co za tym idzie całkowita wartość zakupów, wzrosła dynamiczniej dla segmentu produktów markowych. Wydaje się to o tyle zaskakujące, że pomimo większego wzrostu średniej ceny produkty markowe straciły mniej w wolumenie zakupów, niż wolniej drożejące produkty marek własnych. Może to być związane z faktem, że marki własne w kategorii mięsa to praktycznie tylko produkty pakowane, a więc droższe.

Równie zaskakującą sytuację obserwujemy w kategorii wędlin. Pomimo dynamicznego wzrostu średnich cen, wolumen zakupów produktów marek własnych wzrósł, podczas gdy zakupy produktów markowych zmniejszyły się, pomimo znacznie niższego wzrostu średniej ceny. Wydaje się, że wynika to z asortymentu kupowanego w markach własnych (tańsze produkty) w porównaniu z zakupami w produktach markowych oraz z faktu, że w okresach wcześniejszych produkty marek własnych były tańsze, a więc wyższy % wzrost średniej ceny i tak w konsekwencji nie musiał oznaczać wyższej ceny. Na pewno taka sytuacja stanowi wyzwanie dla producentów mających w swojej ofercie zarówno produkty markowe jak też produkujących marki własne dla detalistów. Choć z drugiej strony możemy mówić o stopniowym wyrównywaniu się cen, a więc być może łatwiejszym zarządzaniu swoimi markami.

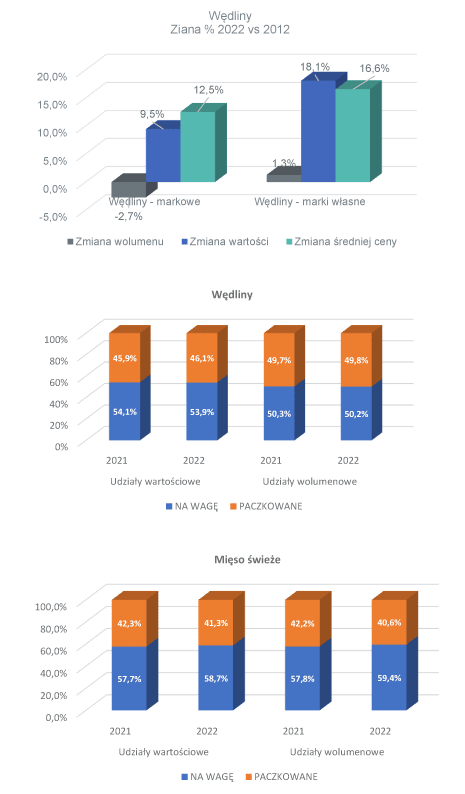

W obu kategoriach przez wiele lat dominowała lada tradycyjna i produkty sprzedawane na wagę. Od pewnego czasu rośnie znaczenie produktów pakowanych – zarówno w kategorii wędlin, jak też w mięsie świeżym. Produkty pakowane dobrze poradziły sobie w czasie pandemii (kwestie bezpieczeństwa, higieny, łatwości i trwałości przechowywania). W kategorii wędlin ich udział w zakupach wzrósł znacząco w ostatnich 3-4 latach i obecnie wynosi ok. 50% w ujęciu wolumenowym i ponad 45% wartościowo.

Również w kategorii mięsa świeżego zaobserwowaliśmy w ciągu ostatnich lat dość dynamiczny rozwój segmentu produktów pakowanych, który stanowi ok. 40% w zakupach (wolumenowo i wartościowo). W ciągu ostatnich 12 miesięcy obserwujemy nieznaczny spadek udziałów rynkowych produktów pakowanych w mięsie i stabilną sytuację tego segmentu w kategorii wędlin. Wydaje się, że w przypadku mięsa ta zmiana może być spowodowana ceną.

W zakupach wędlin nie zaobserwowaliśmy w ostatnim okresie dużych zmian jeśli mamy na myśli ich rodzaje. Choć wyraźnie wzrósł wolumen zakupów produktów garmażeryjnych, a więc tych „tańszych”. W mięsie świeżym znacząco zmalały zakupy jagnięciny (ponad 37%) i dziczyzny (ponad 57%), czyli droższych gatunków. Warto również zauważyć większy niż dla całej kategorii spadek wolumenu zakupów drobiu (ponad 7% rok do roku), co wydaje się zrozumiałe patrząc na wzrost średniej ceny, która w ciągu ostatnich 12 miesięcy wzrosła o ponad 29%. Nadal jest to mięso stosunkowo tanie, ale porównując średnią cenę drobiu ze średnią ceną wieprzowiny widać, że stosunek cen uległ zdecydowanej zmianie. W roku 2021 średnia cena drobiu wynosiła ok. 79% średniej ceny wieprzowiny, podczas gdy w roku 2022 było to już ponad 85%.

Patrząc na rynek mięsa i jego przetworów nie sposób pominąć roślinnych zamienników mięsa (Plant Based Meat). Dla wielu producentów i przetwórców mięsa jest to interesujący segment rynku i mają oni w swojej ofercie takie produkty. W roku 2022 wartość zakupów kategorii Plant Based Meat dokonanych przez polskie gospodarstwa domowe wyniosła bez mała 120 mln PLN. W porównaniu z rynkiem mięsa i jego przetworów nie jest to dużo, ale na pewno jest to „wartość warta zainteresowania”.

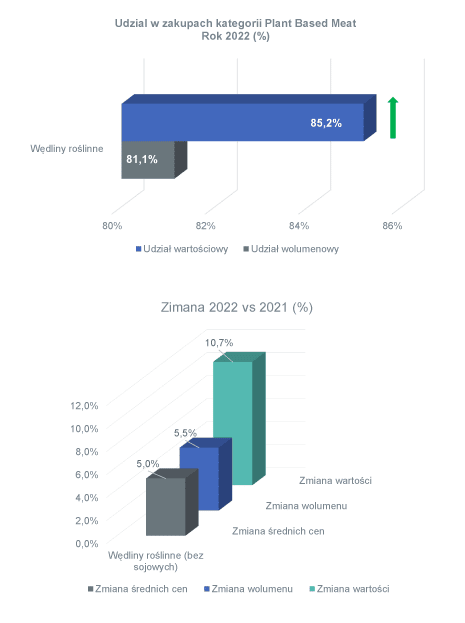

Zwłaszcza, że rynek ten rośnie (prawie 2% wartościowo w porównaniu z rokiem 2021), ale przy stosunkowo niedużym wzroście średnich cen w porównaniu z innymi kategoriami. Średnie ceny wzrosły o ok. 6%, czyli znacznie poniżej wskaźnika inflacji, a także zdecydowanie mniej niż inne kategorie mięsne. W przypadku całej, tak zróżnicowanej kategorii trudno mówić o zmianach wolumenu zakupów. Warto natomiast przyjrzeć się wędlinom „roślinnym”, które są najważniejszym segmentem w kategorii. Segment ten znalazł w ostatnim roku nabywców w ponad 12% polskich gospodarstw domowych, czyli zakupu dokonało niemal 1,7 mln gospodarstw. Wędliny roślinne stanowią w kategorii Plant Based Meat ponad 80% wolumenowo i ponad 85% w ujęciu wartościowym. Segment ten również zyskuje na znaczeniu w porównaniu z rokiem 2021.

Na wędliny roślinne warto spojrzeć także wyłączając produkty na bazie soi, które odnotowały znaczny spadek wolumenu zakupów (ponad ¼) i ich wartości (prawie 19%) oraz znaczący wzrost średniej ceny (ponad 12,5%). Tak zdefiniowany segment wędlin nadal stanowi 2/3 kategorii Plant Based Meat i jest głównym segmentem kategorii.

Zakupy wędlin roślinnych na bazie innej niż soja w ostatnim roku wzrosły w ujęciu wolumenowym i wartościowym, a wzrost średniej ceny był niższy niż dla kategorii. Wydaje się więc, że w tym segmencie należy upatrywać szans rozwoju dla wędlin na bazie roślin.

Jak zatem można podsumować zeszły rok (2022) i czego należy spodziewać się w roku 2023?

Rok 2022 był rokiem pełnym wyzwań, a od lutego 2022 r. żyjemy po prostu w innej rzeczywistości. Koniec roku to skokowy i bardzo dynamiczny wzrost kosztów utrzymania dla nabywców oraz coraz wyższe (i stale rosnące) koszty produkcji, logistyki i działalności.

Do tego należy dodać trudności w dostępności surowców i stale zmieniające się (rosnące) ich ceny. Wzrost kosztów zaowocował – co nieuniknione – wyższymi cenami. Te z kolei zmusiły nabywców do zmiany swoich decyzji i strategii zakupowych. Mamy więc do czynienia z rozsądniejszymi zakupami, poszukiwaniem lepszych ofert czy promocji, a także z redukowaniem zakupów – może nie do niezbędnego minimum, ale na pewno do racjonalniejszych ilości.

Widać pewne symptomy wyhamowującej inflacji, ale wciąż docierają do nas wszystkich informacje o podwyżkach cen energii, usług czy paliw. Trudno oczekiwać, że sytuacja drastycznie zmieni się/poprawi z dnia na dzień. Dlatego też spodziewałbym się w najbliższym czasie dalszej racjonalizacji wyborów i trendów zakupowych (zachowania „smart”), rozsądnego gospodarowania zasobami finansowymi i ograniczania wydatków. Zwłaszcza na te kategorie czy usługi, z których można zrezygnować stosunkowo łatwo.

Gdybym miał pokusić się o odpowiedź co zobaczymy na koniec roku 2023 powiedziałbym, że będzie to nieco mniejszy wolumen zakupów oraz wzrost wartości wynikający z dalszego wzrostu cen. W kontekście segmentów produktowych wydaje się, że zaobserwujemy przeniesienie części zakupów do segmentów tańszych. Spodziewam się także dalszego rozwoju segmentu roślinnych zamienników, choć jego dynamika może być nieco mniejsza niż obserwowaliśmy w ostatnim czasie.

Dla producentów i detalistów będzie to czas trudnych i ważnych decyzji – stworzenia i wdrożenia dobrej strategii cenowej, promocyjnej i przede wszystkim produktowej. Strategii trafiającej w potrzeby i oczekiwania konsumentów – to oni swoimi decyzjami zakupowymi i portfelami wskażą tych, którzy podejmą najlepsze decyzje.

Życzę udanych decyzji i sukcesów!

Dane zakupowe z Panelu Gospodarstw Domowych GfK Polonia (zakupy gospodarstw domowych na swoje potrzeby, tzn. przynoszone do domu) oraz z raportów własnych GfK (Behaviour Change 2.0)

Grzegorz Mech

Business Development Manager

GfK Polonia Consumer Panels & Services