Jeżeli biedny je kurczaka, to jest albo kurczak chory albo on. Tyle jeśli chodzi o przysłowie. Rzeczywistość jest taka, że drób – w ujęciu wolumenowym – jest najpopularniejszym rodzajem mięsa w zakupach polskich gospodarstw domowych i drugim po wieprzowinie wartościowo.

Możemy oczywiście założyć, że wynika to ze słabego zdrowia nas, konsumentów lub chorowitych kurcząt w hodowlach, ale byłoby to założenie niezwykle wątpliwej jakości. Założenie nieprawdziwe, a można – pozostając w konwencji – powiedzieć, że po prostu chore.

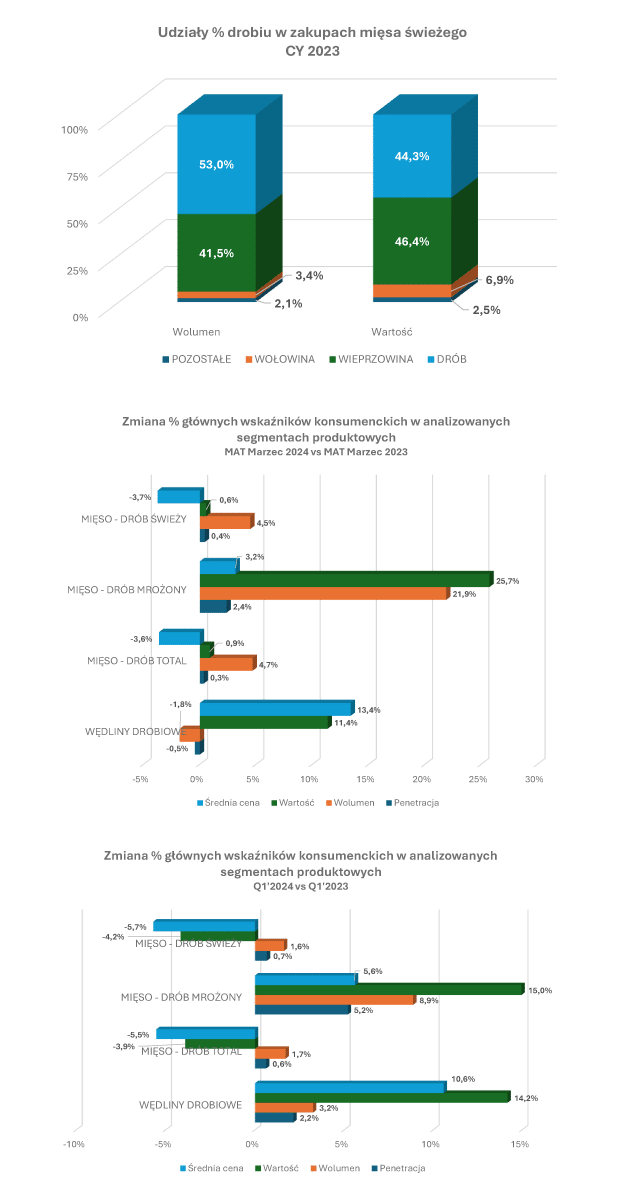

Ale dość żartów. Przyjrzyjmy się rynkowi mięsa drobiowego oraz jego przetworów i zakupom kategorii dokonywanym przez polskie gospodarstwa domowe. W ciągu ostatnich 12 miesięcy polskie gospodarstwa domowe wydały na zakupy mięsa drobiowego ponad 6,3 mld PLN i prawie 2,8 mld PLN na wędliny drobiowe (wędliny z drobiu lub z dodatkiem mięsa drobiowego). Produkty drobiowe znalazły się w koszykach zakupowych ponad 96 proc. Polaków (mięso drobiowe kupiło prawie 97 proc., a wędliny drobiowe ponad 94 proc. gospodarstw domowych). Przeciętnie, każde gospodarstwo domowe wydało na mięso drobiowe ponad 480 PLN, a na wędliny drobiowe prawie 215 PLN. Łączny wolumen zakupów wymienionych produktów w tym okresie wyniósł prawie 627 tys. ton. Mięso z drobiu znalazło się w koszyku zakupowym średnio prawie 29 razy a wędliny drobiowe prawie 21 razy, co oznacza, że mniej więcej dwa razy w tygodniu dokonujemy zakupów produktów drobiowych. A przecież drób jest obecny także w takich kategoriach produktowych jak pasztety czy dania gotowe. Warto na pewno przyjrzeć się zmianom głównych wskaźników konsumenckich w ostatnim okresie. Dla przypomnienia – w porównaniu z rokiem 2022 średnie ceny drobiu wzrosły w roku 2023 o ok. 29 proc., podczas gdy inflacja w tym czasie wynosiła 14,4 proc., a więc dynamika wzrostu cen w kategorii była dwukrotnie większa niż poziom inflacji.

W ciągu ostatnich 12 miesięcy odnotowaliśmy dla wszystkich analizowanych segmentów produktowych (mięso drobiowe total, mięso drobiowe świeże, mięso drobiowe mrożone, wędliny drobiowe) wzrost wartości zakupów. Był on najdynamiczniejszy dla drobiu mrożonego – wynosił niemal 26 proc.. Drugie w kolejność w tym zestawieniu były wędliny drobiowe, na które nabywcy wydali o ponad 11 proc. więcej niż rok wcześniej. Warto zauważyć, że segment drobiu mrożonego pozyskał w analizowanym okresie prawie 37 tysięcy nowych nabywców (wzrost wskaźnika penetracji o 2,4 proc., czyli prawie 0,3 punkty procentowe) i jest kupowany przez prawie 12 proc. polskich gospodarstw domowych. Istotnym i wartym zauważenia i podkreślenia jest fakt spadku średnich cen zakupu w segmencie mięsa drobiowego – całym segmencie (świeże-mrożone razem) oraz mięsa świeżego w porównaniu z analogicznym okresem rok wcześniej.

Sytuacja w pierwszym kwartale br. wygląda bardzo podobnie, przy czym dynamika spadku średnich cen zakupu dla całego segmentu mięsa drobiowego oraz mięsa drobiowego świeżego jest zdecydowanie wyższa (ponad 5 proc.), podobnie jak dynamika wzrostu wartości zakupów wędlin drobiowych. Co więcej wędliny drobiowe odnotowały w tym okresie wzrost wolumenu zakupów, inaczej niż dla okresu 12 miesięcy (+3,2 proc. vs -0,5 proc.). Można pokusić się o lekki optymizm patrząc na te dane w kontekście wstępnych opinii na temat wyników tegorocznych. Oczywiście należy pamiętać, że mamy za sobą dopiero pierwszy kwartał, a jak uczy historia ostatnich lat powiedzenie „nie chwal dnia przed zachodem słońca” ma uzasadnienie.

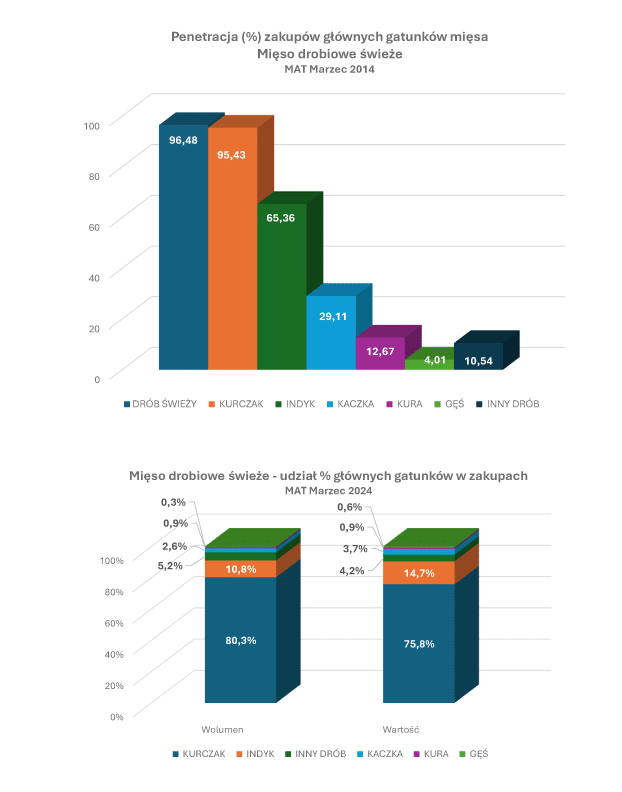

Mięso z kurczaka jest najpopularniejszym rodzajem mięsa drobiowego kupowanego przez polskie gospodarstwa domowe. Przyjrzyjmy się liczbie nabywców poszczególnych gatunków drobiu (mięsa świeżego). Drób świeży w ciągu ostatniego roku znalazł nabywców w prawie 97 proc. gospodarstw domowych. Kurczaka kupiło ponad 95 proc. gospodarstw domowych, indyka ponad 65 proc., a mięso z kaczki prawie 30 proc.. Gęsina, której jesteśmy przecież liczącym się producentem w Europie, znalazła się w koszykach jedynie nieco ponad 4 proc. polskich nabywców w ciągu ostatnich 12 miesięcy.

Mięso z kurczaka jest największym segmentem w zakupach świeżego mięsa drobiowego także w ujęciu wolumenowym i wartościowym. Ten gatunek mięsa stanowi ponad 80 proc. wolumenu zakupów i ponad 3/4 ich wartości. Mięso z indyka, które zajmuje 2 pozycję w tym zestawieniu ma udziały rynkowe na poziomie 11 proc. wolumenowo i prawie 15 proc. wartościowo, a więc zdecydowanie mniej niż kurczak. Gęsina w zakupach mięsa drobiowego robionych przez Polaków na potrzeby swoich gospodarstw domowych (zakupy przynoszone do domu) stanowi mniej niż 0,5 proc. wolumenu i tylko 0,6 proc. ich wartości. Gdybyśmy mieli tę sytuację oceniać uczuciami, należałby chyba powiedzieć „wstyd”. Tyle tylko, że to nie jest kwestia uczuć, wstydu, kulinarnych tradycji czy narodowej kuchni. Ceny, dostępność, łatwość i umiejętność przyrządzenia… To są elementy tej „układanki”. Nabywcy / konsumenci swoimi decyzjami zakupowymi po prostu głosują za tym, co im odpowiada.

Wydaje mi się, że jednym z obszarów do zagospodarowania dla producentów mięsa drobiowego jest właśnie oferta produktów z mięsa innego niż mięso z kurczaków czy indyków.

Spójrzmy teraz na zakupy wędlin drobiowych. I tutaj chciałoby się powiedzieć, że „żarty się skończyły, zaczęły się schody”, jak miał powiedzieć generał Bolesław Wieniawa-Długoszowski, stając na swym koniu przed schodami restauracji Adria. Pan generał wcześniej założył się, że konno wjedzie na pierwsze piętro. I wygrał, więc i my podejmijmy ryzyko. Chodzi mianowicie o to, że trudno jednoznacznie zdefiniować wędliny „drobiowe”. Ile mięsa drobiowego ma być w produkcie, żeby uznać go za drobiowy? Podobna sytuacja jest zresztą także w innych rodzajach wędlin, gdzie mamy informację, że są one z określonego rodzaju lub gatunku mięsa czy z dodatkiem jakiegoś konkretnego surowca (parówki z szynki czy schabu, wędliny z dodatkiem dziczyzny itp.). Przyjmujemy, że jeśli na opakowaniu lub przy produkcie w ladzie tradycyjnej jest informacja, że jest to wędlina drobiowa to tak jest. Parówki drobiowo-wieprzowe, wieprzowo-drobiowe oraz drobiowe w tym ujęciu to parówki drobiowe – jest w nich mięso drobiowe. Patrzymy na produkty oczami nabywców / konsumentów.

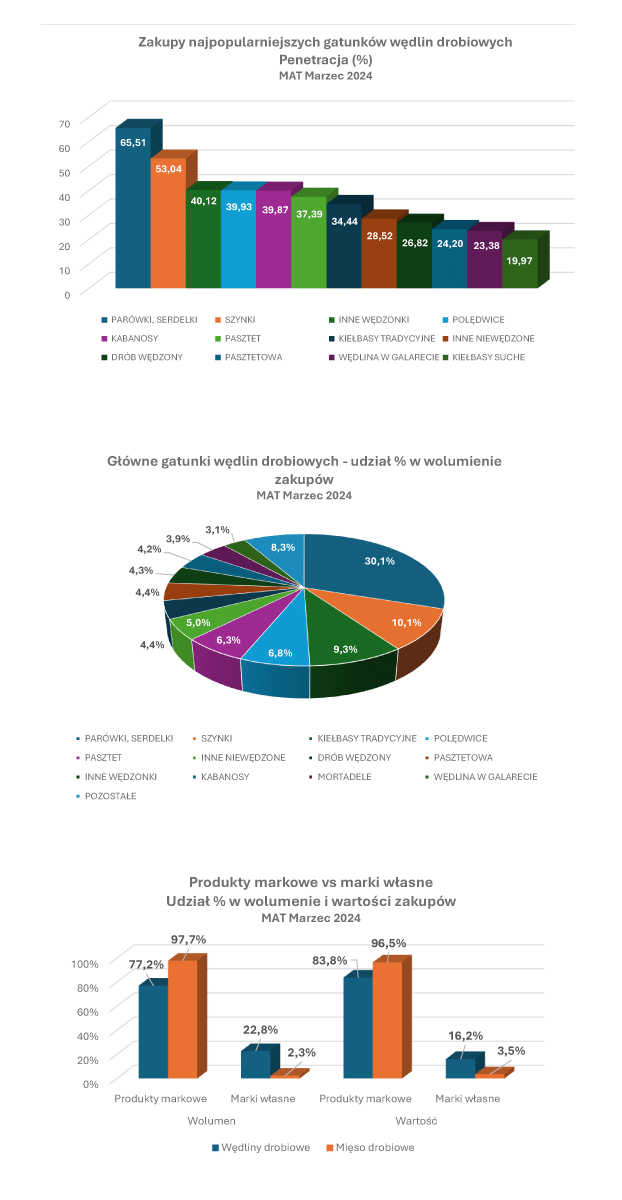

To właśnie parówki / serdelki, a w drugiej kolejności szynki są najpopularniejszymi – wybieranymi przez największą liczbę nabywców – gatunkami wędlin drobiowych. W ciągu ostatnich 12 miesięcy znalazły się one w koszyku zakupowym ponad 65 proc. polskich gospodarstw domowych, a szynki drobiowe (często pieszczotliwie zwane szyneczkami) kupiło ponad 53 proc. nabywców. Produktami z mięsem drobiowym w kategorii wędlin, jaką kupowała duża liczba nabywców w dalszej kolejności w ostatnim roku były polędwice, kabanosy, kiełbasy oraz pasztety. Każdy z wymienionych gatunków znalazł się w zakupach ok. 40 proc. gospodarstw domowych.

Parówki / serdelki drobiowe z udziałem ponad 30 proc. a w dalszej kolejności szynki (10 proc.), kiełbasy tradycyjne (9,3 proc.) oraz polędwice i pasztet (6,8 proc. i – odpowiednio – 6,3 proc.) to segmenty produktowe, które odgrywają największą rolę w zakupach dokonywanych przez gospodarstwa domowe. Mówimy tutaj o udziale w wolumenie zakupów całej kategorii wędlin drobiowych.

Zarówno rynek mięsa drobiowego jak też wędlin drobiowych to – można śmiało powiedzieć – rynek produktów markowych. Widać to zwłaszcza w kategorii mięsa drobiowego, gdzie produkty marek własnych, zarówno w ujęciu wolumenowym jak też wartościowym, stanowią ok. 2-3 proc. rynku. Nieco większą rolę odgrywają produkty marek własnych detalistów w kategorii wędlin drobiowych, ale nadal produkty markowe stanowią ok. 75 – 80 proc. zakupów jakich dokonują Polacy.

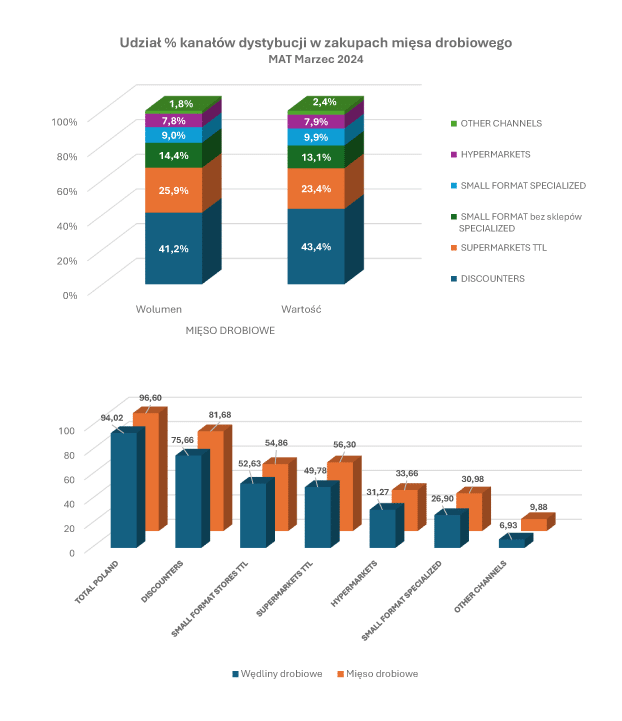

Najważniejszym kanałem dystrybucji w zakupach zarówno wędlin drobiowych jak też mięsa drobiowego są dla polskich gospodarstw domowych sklepy dyskontowe, odpowiadające w kategoriach za ponad 40 proc. wolumenu zakupów dokonanych w ciągu ostatnich 12 miesięcy.

Rynek drobiu oraz wędlin drobiowych jest zdominowany przez sklepy wielkopowierzchniowe, które łącznie – dyskonty, hipermarkety i supermarkety – odpowiadają za 3/4 wolumenu zakupów obu analizowanych kategorii. Mimo tak silnej pozycji tego kanału dystrybucji nie można nie zauważyć nadal istotnego udziału sklepów małoformatowych, a w szczególności stosunkowo silnej pozycji sklepów specjalistycznych / mięsnych. Odpowiadają one za ponad 8 proc. rynku wędlin drobiowych (wolumenowo i wartościowo) oraz ok. 9 proc. zakupów mięsa drobiowego. Co więcej w sklepach tych, wędliny drobiowe kupuje prawie 27 proc. a mięso drobiowe ponad 30 proc. polskich gospodarstw domowych. W całym kanale sklepów małego formatu zakupów analizowanych kategorii dokonuje ponad 50 proc. Polaków. Dla porównania dyskonty wybiera 75-80 proc. nabywców. Udział dyskontów w zakupach drobiu jest nieco wyższy niż w całym rynku FMCG – w roku 2023 sklepy tego formatu odpowiadały za 42 proc. wartości zakupów.

Patrząc na liczbę kupujących w poszczególnych typach sklepów można powiedzieć, że chociaż chętnie i licznie kupujemy w sklepach wielkopowierzchniowych (do niedawna przecież nazywanych po prostu handlem nowoczesnym), co wydaje się wskazywać na postępujące i na trwałe wpisujące się w nasze shopperowe DNA zmiany zwyczajów zakupowych i stylu życia, to jednak nadal duża część z nas korzysta ze sklepów małoformatowych – korci żeby powiedzieć „tradycyjnych”… Wydaje się, że nadal wielu z nas lubi klimat takich sklepów i lubi robić w nich zakupy. Nieduży lokal, znajome twarze sąsiadów i Pani „Zosia” przy kasie lub za ladą – Pani, która doradzi, podpowie albo po prostu zapyta „dla Pana to co zawsze?”. To ma faktycznie swój urok. Spośród sklepów wielkopowierzchniowych, hipermarkety radzą sobie najgorzej z przyciąganiem nabywców do kategorii mięsa drobiowego i wędlin drobiowych. Sklepy tego formatu jako miejsce kupowania analizowanych kategorii wybiera tylko 1/3 nabywców, niewiele więcej niż korzysta ze sklepów specjalistycznych, a zdecydowanie mniej niż kupuje te kategorie w sklepach mało powierzchniowych.

Jak możemy podsumować kondycję analizowanych kategorii oraz co nas czeka w najbliższej przyszłości? Zasadnym wydaje się stwierdzenie, że mięso drobiowe jest i – wszystko na to wskazuje, że pozostanie – jedną z najważniejszych kategorii spożywczych w zakupach polskich gospodarstw domowych. Wskazują na to wysoka i bardzo stabilna liczba nabywców oraz stabilny i utrzymujący się na wysokim poziomie wolumen zakupów. W pierwszym kwartale br. zaobserwowaliśmy nawet wzrost wolumenu zakupów w porównaniu z analogicznym okresem rok wcześniej. Dodatkowym pozytywnym bodźcem są malejące średnie ceny w porównaniu z rokiem 2023, choć tutaj nie możemy zapominać, że wówczas wzrosły one bardzo dynamicznie, znacznie powyżej wskaźnika inflacji.

Wędliny drobiowe w całej kategorii wędlin nadal stanowią stosunkowo niewielką część rynku (można w uproszczeniu powiedzieć, że jest to – w zależności od gatunku wędlin – ok. 15-20 proc.), niemniej jednak jest to część rynku o bardzo dużej wartości. Przypomnijmy w tym miejscu, że koszyk „mięso i ryby” w zakupach Polaków stanowi ponad 17 proc. całej wartości wydatków na FMCG. Wydatków, które w roku 2023 wyniosły ok. 225 mld PLN.

Mięso drobiowe i jego przetwory są na pewno interesującym segmentem dla firm mięsnych. Na rynku dominują produkty markowe, co dla tych firm jest ważne. Firmy drobiarskie w Polsce są bardzo ważną częścią gospodarski, a my jesteśmy jako kraj ważnym i dużym producentem i przetwórcą drobiu w Europie.

Odbywające się na rynku konsolidacje wydają się wzmacniać pozycję podmiotów biorących w nich udział i stwarzać w przyszłości większe możliwości biznesowe. Widać więc, że plany na dalszy rozwój branży są.

Wypada zatem firmom drobiarskim życzyć powodzenia w ich działaniach, a sobie / nam – konsumentom smacznego udziału w ich efektach. Widoki na sukces na pewno są!

Dane zakupowe z Panelu Gospodarstw Domowych (zakupy dokonywane przez gospodarstwa domowe na swoje potrzeby, tzn. przynoszone do domu)

Grzegorz Mech

Consumer Panel Services GfK