Konstrukcja ulgi rozwojowej sprawia, że stanowi ona doskonały instrument wsparcia każdego z podatników, który w ramach swojego przedsiębiorstwa dokonuje tworzenia nowych lub rozwoju posiadanych w swojej ofercie produktów lub usług. Z ulgi tej mogą również korzystać przedsiębiorcy prowadzący działalność w branży przetwórstwa mięsa.

W ustawach o podatkach dochodowych (od osób fizycznych i od osób prawnych) funkcjonuje atrakcyjny instrument wsparcia podatników, określany mianem ulgi na badania i rozwój, ulgi B+R lub ulgi R&D. Na potrzeby tego artykułu będę określał ją po prostu „ulgą rozwojową”. Rozwiązanie to pojawiło się w polskich przepisach z dniem 1 stycznia 2016 r. i przez kolejne lata zostało kilkukrotnie zmodyfikowane.

Jak działa ulga rozwojowa?

W uproszczeniu, ulga rozwojowa pozwala na dodatkowe uwzględnienie w kosztach uzyskania przychodów wydatków poniesionych na działalność badawczo-rozwojową. Wydatki te zwane są „kosztami kwalifikowanymi”.

Co istotne, nie jest ważny efekt prowadzonych prac. Skorzystanie z ulgi jest możliwe zarówno wtedy, gdy wynikiem prac jest stworzenie nowego produktu i wprowadzenie go na rynek, jak również wtedy, gdy produkt ostatecznie nie zostanie stworzony lub wprowadzony do sprzedaży. Dla celów ulgi liczy się cel prac, a nie ich finalny efekt.

Katalog kosztów kwalifikowanych, które mogą zostać rozliczone w ramach ulgi rozwojowej jest ściśle określony w ustawach podatkowych. Do kosztów tych zaliczyć można:

– koszty zatrudnienia pracowników realizujących działania rozwojowe, w tym w ramach umowy o pracę, umowy zlecenia, umowy o dzieło,

– nabycie materiałów i surowców bezpośrednio związanych z prowadzoną działalnością rozwojową,

– ekspertyzy, opinie, usługi doradcze i usługi równorzędne, a także nabycie wyników badań naukowych od jednostek naukowych,

– odpłatne korzystanie z aparatury naukowo-badawczej wykorzystywanej w działalności rozwojowej,

– odpisy amortyzacyjne od środków trwałych oraz wartości niematerialnych i prawnych wykorzystywanych w działalności rozwojowej, z wyłączeniem kosztów amortyzacji samochodów osobowych oraz budowli, budynków i lokali,

– koszty uzyskania patentu, ochrony wzoru użytkowego i przemysłowego,

– sprzęt specjalistyczny wykorzystywany bezpośrednio w działaniach rozwojowych,

– nabycie usług wykorzystania aparatury naukowo-badawczej.

Wysokość ujęcia tych wydatków w ramach ulgi rozwojowej jest zróżnicowane ze względu na kategorie kosztów i status podatnika (posiadanie statusu centrum badawczo-rozwojowego, wielkość przedsiębiorstwa). W klasycznym modelu, tj. w sytuacji, gdy podatnik nie posiada statusu centrum badawczo-rozwojowego, wysokość kosztów kwalifikowanych rozliczanych w ramach ulgi rozwojowej wynosi 200% kosztów wynagrodzeń pracowników realizujących działania rozwojowe oraz 100% pozostałych kosztów.

Przykłady działalności rozwojowej w branży przetwórstwa mięsnego

Zgodnie z ustawową definicją prac rozwojowych należy przez nie rozumieć działalność obejmującą nabywanie, łączenie, kształtowanie i wykorzystywanie dostępnej aktualnie wiedzy i umiejętności do planowania produkcji oraz projektowania i tworzenia zmienionych, ulepszonych lub nowych produktów, procesów lub usług, z wyłączeniem działalności obejmującej rutynowe i okresowe zmiany wprowadzane do nich, nawet jeżeli takie zmiany mają charakter ulepszeń. Ważne jest to, że „nowość” określonego produktu jest oceniana przez pryzmat danego podatnika. W związku z tym prace nad nowym produktem w ramach przedsiębiorstwa są wystarczające dla skorzystania z ulgi. Nie musi być to produkt nowy na rynku.

W świetle wyżej wskazanej definicji pracami rozwojowymi w branży przetwórstwa mięsnego mogą być w szczególności:

1) prace związane z procesem wdrażania zmian do receptur istniejących produktów z oferty podatnika, w tym także wypracowywania i ulepszania rozwiązań dla półproduktów (jak np. przyprawy, powłoki, aromaty, białka, ekstrudaty itp.), obejmujące przykładowo dodawanie, usuwanie lub zmiany proporcji składników, zmiany procesów technologicznych w celu rozwinięcia (udoskonalenia) właściwości smakowych bądź funkcjonalnych danego wyrobu,

2) proces opracowywania nowego, nieoferowanego dotychczas przez podatnika produktu, np. w sytuacji zidentyfikowania przez podatnika niezagospodarowanego obszaru rynkowego, zapotrzebowania zaobserwowanego wśród potencjalnych klientów lub rozszerzenia linii produktowej o nowy z perspektywy podatnika produkt. W ramach tych działań wykonywane są zazwyczaj prace koncepcyjne i projektowe mające na celu zdefiniowanie rodzaju i oczekiwanych właściwości nowego produktu, następnie przekładanych na recepturę produkcyjną. W następnym kroku, opracowana na etapie prac koncepcyjno-analitycznych pierwotna receptura produkcyjna poddawana jest tzw. próbom technologicznym, mającym na celu sprawdzenie adekwatności zastosowanej technologii i zaleceń technicznych dotyczących przetwarzania surowców i materiałów niezbędnych do przygotowania sprawdzanej receptury, np. w zakresie mieszania, nadziewania czy obróbki termicznej wyrobu. Ostatnim etapem procesu są próby wdrożeniowe, przeprowadzane w warunkach regularnej produkcji, pozwalające na ostateczne ustalenie receptury wyrobu (obejmującej przykładowo parametry termiczne, czasowe itp. ustalone adekwatnie do wymogów regularnej produkcji na większą skalę).

Organy podatkowe potwierdzają, że prace mające na celu opracowanie nowych lub zmienionych produktów w branży przetwórstwa mięsnego mogą polegać na: badaniu produktów w porównaniu z produktami firm konkurencyjnych (regularne oceny i analizy produktów), tworzeniu nowych receptur produktów, kreowaniu i doskonaleniu jakości receptur już istniejących, przygotowaniu dokumentów związanych z poszukiwaniem nowych rozwiązań (w tym zestawień, tabel, pism, arkuszy kalkulacyjnych), opracowaniu wymagań fizykochemicznych i mikrobiologicznych dotyczących surowców wykorzystywanych do produkcji, weryfikacji deklaracji alergenów w surowcach, analizie zagrożeń zanieczyszczenia, weryfikacji specyfikacji surowców, tworzeniu schematów technologicznych do istniejących/nowych kategorii produktów, opracowywaniu, wdrażaniu lub aktualizacji procedur operacyjnych, optymalizacji procesów produkcji, w tym ich czasów, tworzeniu raportów z prób technologicznych, dopasowaniu najstabilniejszego wariantu technologicznego do optymalizowanego procesu, spotkaniach projektowych, produkcyjnych i jakościowych, wykorzystaniu uzyskanej wiedzy technologicznej w procesach planowania produkcji (czas pracy poszczególnych maszyn, urządzeń, znajomość możliwości modyfikacji ustawień maszyn w celu zwiększenia efektywności, bez obniżenia jakości wyrobu), testowaniu i zatwierdzaniu nowych surowców (w tym barwników, teksturatów, dodatków witaminowych i mikroelementowych, jadalnych osłonek np. z alg, bardziej ekologicznych surowców wykorzystywanych do pakowania produktów), prezentacji wykonanych testów, interpretacji wyników, określeniu parametrów do badań, wprowadzaniu lub zamianie surowców, analizie możliwości zastosowania danego surowca, ocenie jakościowej, ocenie wydajności (testowaniu zamienników surowców oraz nowych surowców), przeprowadzaniu prób technologicznych nowych produktów, przygotowaniu i kierowaniu próbek do badań (weryfikujących metody opracowania nowych produktów oraz wprowadzania zmian do istniejących produktów), przeniesieniu prób laboratoryjnych na linię technologiczną, omawianiu tematów związanych z szeroko rozumianym bezpieczeństwem żywności, opracowywaniu specyfikacji produktów, opracowaniu odpowiednich parametrów do nowych produktów na potrzeby produkcji, przygotowywaniu finalnych receptur produktów na potrzeby produkcji oraz do wyliczeń ceny i do wprowadzenia do systemu oraz późniejszych aktualizacji tych receptur w przypadku dokonywania zmian, opracowaniu składów produktów i obliczaniu wartości odżywczych, testowaniu prototypów i serii pilotażowych nowych lub zmienionych produktów, aby sprawdzić ich stabilność, przydatność do spożycia, powtarzalność i jakość, prowadzeniu pilotażowej produkcji nowego lub zmienionego produktu, w tym instruktażu dla pracowników produkcyjnych, prowadzeniu badań przechowalniczych produktów, konsultacjach i próbach mających na celu ustalenie jak nowe produkty i zmienione produkty mają być technicznie wykonane, krojone i pakowane, kontakcie z jednostkami urzędowymi, laboratoriami, działami technologicznymi dostawców surowców, poszukiwaniu nowości technologicznych w zakresie produkcji mięs, kiełbas, wędlin i przekąsek z mięsa lub składników roślinnych. Jak można zauważyć, lista działań mogących stanowić prace rozwojowe jest bardzo szeroka, a koszty kwalifikowane związane z tymi działaniami mogą zostać ujęte w rozliczeniu ulgi rozwojowej.

Przykłady kosztów kwalifikowanych do ulgi rozwojowej w branży przetwórstwa mięsnego

Najczęściej kluczowymi z perspektywy ulgi rozwojowej kosztami kwalifikowanymi, które mogą zostać rozliczone w jej ramach są koszty zatrudnienia pracowników. W branży przetwórstwa mięsnego działania rozwojowe zwykle przeprowadzane są przez technologów, którzy przykładowo opracowują koncepcje nowych bądź zmienionych receptur, przeprowadzają pomiary i testy, analizują wyniki testów, oceniają receptury według ustalonych kryteriów. W bardziej ograniczonym zakresie w projekty rozwojowe zaangażowani mogą być także pracownicy innych działów, jak np. dział zakupów, marketingu, operacji, kadra zarządzająca itp.

Do przykładowych kosztów zatrudnienia pracowników zaangażowanych w realizację prac rozwojowych zaliczyć można wynagrodzenie zasadnicze, premie i dodatki (np. dodatek za godziny nadliczbowe, premia uznaniowa, dodatek funkcyjny, premia za zaangażowanie, nagroda lojalnościowa, nagroda jubileuszowa), ekwiwalent za niewykorzystany urlop, składki na Pracowniczy Program Emerytalny, dofinansowanie do prywatnej opieki medycznej, narzuty na ubezpieczenia społeczne (tj. emerytalne, rentowe, chorobowe). Koszty te mogą zostać rozliczone w ramach ulgi rozwojowej.

Przykładem kosztów nabycia materiałów i surowców bezpośrednio związanych z realizacją działalności rozwojowej są koszty zakupu mięsa drobiowego, wieprzowego lub wołowego, przypraw, dodatków funkcjonalnych (np. dekstroza, peklosól, błonnik pszenny), półproduktów (np. półprodukt do wyrobów wegetariańskich), osłonek, w tym żelu, jelit, wyrobów konkurencyjnych, niezbędnych do przeprowadzania analiz porównawczych (w tym badań laboratoryjnych), które stanowią element prac koncepcyjnych nad sposobami ulepszania produktów podatnika względem oferty konkurentów rynkowych.

Przykładem środków trwałych, od których odpisy amortyzacyjne mogą być zaliczone do kosztów kwalifikowanych do ulgi rozwojowej w branży przetwórstwa mięsnego można zaliczyć przykładowo mieszałki łopatkowe próżniowe, nadziewarki próżniowe, masownice próżniowe, wilki kątowe, komory wędzarniczo-parzelnicze, komory dojrzewalnicze, komory fermentacyjne, maszyny pakujące. Mogą to być własne środki trwałe podatnika lub środki trwałe wykorzystywane na podstawie umowy leasingu finansowego lub leasingu operacyjnego.

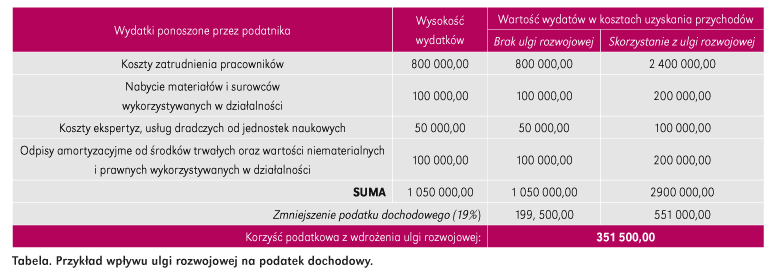

Przykład wpływu ulgi rozwojowej na podatek dochodowy

Poniżej przedstawiam przykład wpływu ulgi podatkowej na podatek dochodowy i uzyskanej korzyści podatkowej z jej wdrożenia.

W naszym przykładzie przedsiębiorca z branży przetwórstwa mięsnego podlega opodatkowaniu podatkiem dochodowym w stawce 19%. W ramach prowadzonej działalności opracowywał w 2022 r. receptury nowych produktów. Z tego tytułu poniósł koszty:

– zatrudnienia pracowników, którzy pracowali nad nowymi produktami – 800.000 zł,

– nabył materiały i surowce wykorzystywane dla celów opracowania nowych produktów (mięso, przyprawy, inne składniki) – 100.000 zł

– nabył ekspertyzę od jednostki naukowej – 50.000 zł

– dokonał odpisów amortyzacyjnych od środków trwałych oraz wartości niematerialnych i prawnych wykorzystywanych w procesie opracowywania nowych produktów – 100.000 zł.

Łącznie poniósł wydatki związane z opracowaniem receptur nowych produktów w wysokości 1.050.000 zł. Koszty te, bez skorzystania z ulgi pomniejszyłyby jego zobowiązanie podatkowe o 199.500 zł. Postanowił jednak skorzystać z ulgi rozwojowej. Po jej wdrożeniu zobowiązanie podatkowe zostało pomniejszone o kwotę 551.000 zł. Uzyskał w związku z tym korzyść podatkową w wysokości 351.500 zł, którą postanowił wykorzystać na dalszy rozwój swojego przedsiębiorstwa.

Zachęcam Państwa do pochylenia się nad możliwością skorzystania z podatkowej ulgi rozwojowej w Państwa działalności. Jest to powszechnie dostępne, choć nadal niepopularne rozwiązanie, które może Państwu przynieść wymierne korzyści finansowe. Gdyby chcieli Państwo przedyskutować możliwość wdrożenia ulgi w Państwa przedsiębiorstwie, zapraszam do kontaktu. Chętnie przedstawię więcej informacji i podzielę się praktycznymi doświadczeniami.

Autorem tekstu jest Radosław Klasiński, radca prawny i doradca podatkowy.